Mit diesem einfachen Trick verbessert man seine Renditen

Nehmen wir an, dem Leser wird die folgende Wette angeboten: Wir werfen eine Münze. Erscheint Kopf, erhält der Leser 100 Euro. Erscheint Zahl, zahlt der Leser 50 Euro.

Wie viele Leser würden diese Wette wohl annehmen? Sehr wahrscheinlich würde das nur eine sehr kleine Minderheit tun. Das zumindest haben Verhaltensforscher immer wieder herausgefunden. Zwar nicht mit genau dieser Wette, aber mit vergleichbaren.

Der Grund ist ein sogenannter Behavioral Bias, der sich Verlustaversion (Loss Aversion) nennt. Dieser besagt, dass die negativen Gefühle eines Verlusts größer sind als die positiven Gefühle eines Gewinns. Der Faktor liegt, ich meine auch abhängig von der Studie, bei ungefähr zwei bis drei. Also ein Verlust von 50 Euro (wie oben) schmerzt in etwa gleich viel, wie ein Gewinn von 100 bis 150 Euro Freude verursacht.

Jetzt modifizieren wir die Wette oben. Wir führen sie nicht nur einmal heute aus, sondern darüber hinaus jeden Monat, zehn Jahre lang. Man würde also in den nächsten zehn Jahren 120 Mal einen Münzwurf beobachten und jedes Mal bei Kopf 100 Euro erhalten und jedes Mal bei Zahl 50 Euro bezahlen.

Wie viele Leser würden jetzt die Wette annehmen? Mit ziemlicher Sicherheit deutlich mehr, wenn nicht gar nahezu alle meine zwölf Leser.

Das wäre auf jeden Fall das Logische für jeden Einzelnen zu tun. Denn, um bei dieser Wette Geld zu verlieren, müsste man schon mindestens 80 Mal Zahl sehen und höchstens 40 Mal Kopf. Dass das unwahrscheinlich ist (ok, wer weiß, vielleicht habe ich eine gezinkte Münze?), das weiß man schon aus dem Bauch heraus.

Um genau zu sein, liegt die Wahrscheinlichkeit bei 0,017 %. Anders herum: Die Wahrscheinlichkeit zu gewinnen, liegt bei statistisch gesehen in mehr als 9.998 von 10.000 Fällen. Wer diese Wette nicht annimmt, dem kann man nicht mehr helfen.

Jetzt kommt das Interessante: Beim Investieren sind wir mit einem ganz ähnlichen Szenario konfrontiert.

Ich habe mir mal alle Schlusskurse des DAX zwischen Januar 1994 und Anfang Oktober 2019 angesehen. Das sind Daten aus mehr als 25 Jahren und mehr als 6.600 Handelstagen, über einen Zeitraum hinweg, der zwei Rezessionen und zwei ziemlich starke Crashs am Aktienmarkt umfasst. An 42 % dieser Tage hat der DAX eine positive Rendite gebracht, an 36 % der Tage eine negative. Im Durchschnitt hat die Rendite jedoch genau 0,0 % betragen.

Anders gesagt: Wer über einen Zeitraum von 1 Tag investiert hat, der hat am Ende im Durchschnitt kein Geld gemacht (sogar viel Geld verloren, zählt man die ganzen Gebühren hinzu).

Die zwei bis drei Leute, die schon ein paar Artikel von mir gelesen haben, die wissen bereits, dass wir Motley Fools etwas ganz anderes empfehlen als das Day Trading. Wir stehen dafür, an der Börse in langen Zeiträumen zu denken.

Warum das so ist, das sieht man, wenn man sich längere Zeiträume im Vergleich zu den obigen Zahlen anschaut. Ich habe mir in denselben DAX-Daten (der letzten mehr als 25 Jahre) alle 1-Monats-, 1-Jahres-, 3-Jahres- und 10-Jahres-Zeiträume angesehen. Hier sind die Anzahl an Tagen mit positiven Renditen, der maximale Verlust, der maximale Gewinn und die durchschnittliche Rendite über diese Zeiträume:

| Positive Rendite | Negative Rendite | Maximaler Verlust | Maximaler Gewinn | Durchschnittliche Rendite | |

| Tag | 42% | 36% | -8.5% | 11.3% | 0.0% |

| Monat | 60% | 40% | -30.4% | 24.5% | 0.7% |

| Jahr | 68% | 32% | -58.2% | 80.7% | 10.0% |

| 3 Jahre | 74% | 26% | -70.8% | 183.9% | 34.7% |

| 10 Jahre | 89% | 11% | -28.5% | 261.6% | 84.3% |

Daten: S&P Global Market Intelligence und eigene Berechnungen

Die schönste Spalte ist die zweite. In dieser sieht man die Gewinnwahrscheinlichkeit an der Börse über die verschiedenen Zeiträume hinweg. Und je länger der Zeitraum, desto höher die Gewinnwahrscheinlichkeit.

Bei einer Investition in den DAX über einen Zeitraum von 1 Tag hat man in den letzten 25 Jahren in nur etwas mehr als 4 von 10 Fällen einen Gewinn erzielt. Hat man hingegen an einem x-beliebigen Tag in den DAX investiert und ließ das Geld genau zehn Jahre liegen, hat man in fast 9 von 10 Fällen einen Gewinn gesehen.

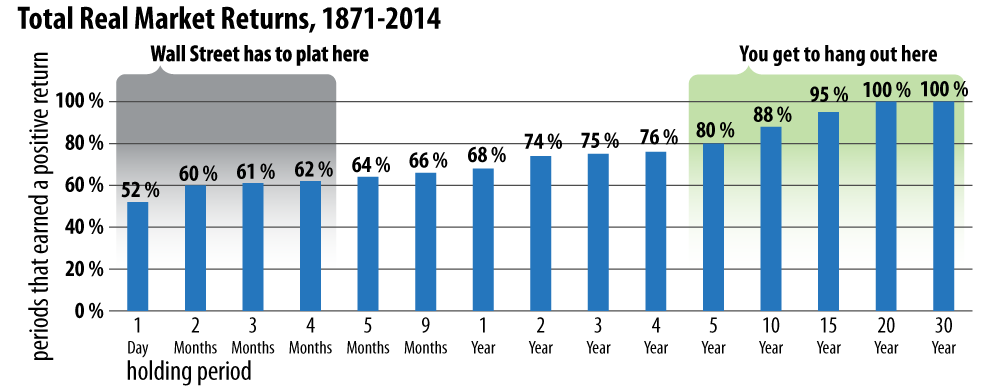

Zu praktisch genau demselben Ergebnis kommt man, wenn man sich den amerikanischen Aktienmarkt anschaut. Auf Basis von Daten des Nobelpreisträgers Robert Shiller, die bis ins Jahr 1871 zurückgehen, hat einmal mein Ex-Kollege Morgan Housel die Gewinnwahrscheinlichkeiten für alle möglichen Zeiträume von 1 Tag bis 30 Jahre berechnet. Das ist das Ergebnis:

Daten: Robert Shiller, Berechnungen: Morgan Housel

In den Zeitraum dieser Daten fallen wohlgemerkt mehrere Katastrophen, wie zwei Weltkriege, große Depressionen und Zeiten sehr hoher Inflation, Ermordung eines US Präsidenten und viele sonstige Crashs..

Die Quintessenz aus dem Ganzen ist, dass es an der Börse gar nicht so viel anders ist als bei einem Münzwurf, bei dem der Gewinn höher ausfällt als der Verlust. Macht man das Ganze nur einmal bzw. über einen Tag, macht es überhaupt keinen Spaß. Je öfter bzw. länger man es jedoch durchzieht, desto besser wird es sich am Ende anfühlen. Der Trick ist also ganz einfach: sich nicht von den Tagesgeschehnissen an den Märkten aus der Ruhe bringen zu lassen, sondern einfach zurücklehnen und die Zeit die Arbeit machen lassen.

Foto: Wright Studio / Shutterstock.com